7 Lektionen aus „Der reichste Mann von Babylon“

Der reichste Mann von Babylon von George S. Clason wurde 1926 verfasst und gilt als Klassiker der Finanzliteratur. Das kleine Taschenbuch hat einen überschaubaren Umfang von etwa 200 Seiten, ist für Laien verständlich geschrieben und obendrein für kleines Geld zu haben.

Dieses inspirierende Werk enthält die wichtigsten Prinzipien für finanziellen Erfolg und vermittelt diese in Form von spannenden und unterhaltsamen Parabeln aus dem alten Babylon, der wohlhabendsten Stadt des Altertums. Unter anderem enthält das Buch „Sieben Methoden, eine leere Geldbörse zu füllen“.

In diesem Beitrag präsentiere ich euch 7 Lektionen aus „Der reichste Mann von Babylon“, die auf diesen Methoden aufbauen, und interpretiere und ergänze sie aus heutiger Sicht.

Die 7 Lektionen aus „Der reichste Mann von Babylon“ lauten:

1. Spare regelmäßig

„Von zehn Münzen, die ich in die Geldbörse stecke, nehme ich nur neun heraus.“

Die Kernbotschaft dieser Lektion ist die folgende: Bezahle zuerst dich selbst und lege mindestens 10 % deines Einkommens beiseite, bevor du deine Rechnungen bezahlst.

Warum ist Sparen wichtig?

Sparen ist der Grundstein für jeglichen Vermögensaufbau. Indem du regelmäßig Geld zur Seite legst, schaffst du dir ein Polster für unvorhergesehene Ereignisse und hast gleichzeitig die Möglichkeit, in deine Zukunft zu investieren.

Der Sparbetrag kann natürlich auch deutlich höher sein als 10 % des Einkommens. Wichtig ist allerdings, dass das Sparen zur Routine wird. Am besten überweist du den Anteil per Dauerauftrag auf ein separates Sparkonto oder richtest beispielsweise direkt einen ETF-Sparplan ein.

2. Erstelle ein Budget

„Plant eure Ausgaben, damit ihr Geld für die Bezahlung notwendiger Dinge habt, für euer Vergnügen und um eure erstrebenswerten Wünsche zu erfüllen, ohne mehr als neun Zehntel eures Verdienstes auszugeben.“

Plane deine Ausgaben, um sicherzustellen, dass du nicht mehr Geld ausgibst, als du verdienst. Du kannst deine Ausgaben mithilfe von Apps oder Tabellenkalkulationen verfolgen, um deine Schwachstellen zu erkennen und zu optimieren.

Wie kann ich ein Budget erstellen?

Es gibt verschiedene Methoden, um ein Budget zu erstellen. Eine einfache Möglichkeit ist z.B. die 50/30/20-Regel, bei der du 50% deines Einkommens für Lebenshaltungskosten, 30% für Freizeit und 20% für Sparen und Investitionen nutzt. Diese Anteile sind natürlich je nach persönlichen Umständen beliebig adaptierbar.

3. Investiere klug

„Lasst die Münzen arbeiten, damit sie sich, genau wie die Herden, vermehren und euch Einkommen schaffen, einen Strom von Reichtum, der kontinuierlich in eure Geldbörse fließen soll.“

Lass dein Geld für dich arbeiten und investiere es in lukrative Anlagemöglichkeiten. Diversifiziere dein Portfolio, um das Risiko zu minimieren. Informiere dich über verschiedene Anlageklassen. Je nach Risikotoleranz und Anlagehorizont solltest du die richtige Asset Allocation, also die Mischung aus risikobehafteten Assets wie Aktien und ETFs und risikoarmen Anlagemöglichkeiten wie Anleihen und Spareinlagen für deine Bedürfnisse finden. Eine Hilfestellung bei Erstellung der persönlichen Asset Allocation findest du im Beitrag „In 3 Schritten zur Asset Allocation“.

Achte jedoch darauf, nur Geld zu investieren, wenn du zuvor einen ausreichend großen Notgroschen aufgebaut und Rücklagen gebildet hast. Eine Unterstützung beim Festlegen deines Budgets für den Vermögensaufbau kann der Leitfaden „In 5 Schritten zum Investitionsbudget“ bieten.

4. Schütze dein Vermögen

„Bewahrt euer Vermögen vor Verlust, indem ihr nur dann investiert, wenn euer Kapital sicher ist und jederzeit in Anspruch genommen werden kann, wenn dies wünschenswert ist, und ihr eine anständige Rendite erzielt.“

Hier lohnt es sich, zwei Aspekte dieser Aussage aufzugreifen und kritisch zu beleuchten:

- Vermeidung von Verlusten

- Das Zusammenspiel von Risiko, Rendite & Liquidität

Warum ist es wichtig, Verluste zu vermeiden?

Um einen Kursverlust auszugleichen, benötigt es überproportionale Kursgewinne. Verliert dein Portfolio beispielsweise 20 % an Wert, würdest du 25 % benötigen, um den Kursverlust wieder auszugleichen. Verliert dein Portfolio 30 % an Wert, benötigst du bereits 42,86 % an Gewinnen für einen Ausgleich.

Ein Verlust von 50 % würde einen Gewinn von 100 % erfordern, um wieder den Anfangswert zu erreichen.

Bei einem Kursverlust von 90 % würdest du sogar einen anschließenden Zugewinn von 900 % benötigen, um den erlittenen Buchverlust wieder wett zu machen.

Die folgende Tabelle soll dies verdeutlichen:

| Kursverlust | Benötigter Kursgewinn |

|---|---|

| 10 % | 11,11 % |

| 20 % | 25,00 % |

| 30 % | 42,86 % |

| 40 % | 66,67 % |

| 50 % | 100,00 % |

| 60 % | 150,00 % |

| 70 % | 233,33 % |

| 80 % | 400,00 % |

| 90 % | 900,00 % |

| 100 % | – |

Eine einfache Methode, um das Verlustrisiko zu reduzieren ist Diversifikation, die sich für Privatanleger am bequemsten mittels ETFs bewerkstelligen lässt.

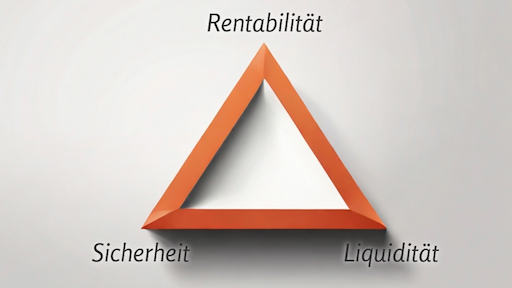

„Eierlegende Wollmilchsau“: Sicherheit, hohe Rendite und ständige Verfügbarkeit

Viele Anleger fragen sich, ob es denn nicht möglich ist, eine Geldanlage zu finden, die sicher ist, gute Renditen bringt und bei der das Kapital ständig verfügbar ist. Die kurze Antwort darauf lautet: Nein. Das „Magische Dreieck zur Vermögensanlage“, gerne auch als die „Dreifaltigkeit der Geldanlage“ bezeichnet, verdeutlicht diesen Umstand.

Das magische Dreieck der Vermögensanlage beschreibt die drei wichtigsten Ziele bei der Geldanlage:

- Rentabilität: Ertrag einer Investition (z.B. Dividenden, Zinsen, Wertsteigerungen)

- Sicherheit: Erhalt des Vermögens (z.B. durch Diversifikation)

- Liquidität: schnelle Umwandlung in Bargeld, schnelle Verfügbarkeit (z.B. Tagesgeld)

Die drei Ziele stehen in einem Spannungsverhältnis zueinander:

- Hohe Rentabilität und hohe Sicherheit: Anlagen sind illiquide (z.B. langfristige Anleihen)

- Hohe Rentabilität und hohe Liquidität: Anlagen sind riskant (z.B. Aktien)

- Hohe Sicherheit und hohe Liquidität: Anlagen sind wenig rentabel (z.B. Sparbücher)

Beispiele für Geldanlagen:

- Sparbuch: hohe Sicherheit, hohe Liquidität, niedrige Rentabilität

- Langfristige Anleihen: hohe Sicherheit, niedrige Liquidität, hohe Rentabilität

- Aktien: niedrige Sicherheit, hohe Liquidität, hohe Rentabilität

Das Dreieck der Geldanlage soll veranschaulichen, dass der Fokus immer nur auf zwei der drei Ziele gelegt werden kann, bei gleichzeitiger Vernachlässigung eines dritten Ziels. Als Anleger muss man sich also entscheiden, welche Ziele man verfolgt. Die „eierlegende Wollmilchsau“ bleibt also Wunschdenken von Anlegern – Es gibt keine Anlage, die alle drei Ziele gleichzeitig optimal erfüllt.

5. Schaffe dir dein eigenes Heim

„Schafft euch ein eigenes Heim an.“

Wohneigentum stellt für viele Menschen eine gute Investition dar, um im Alter möglichst unabhängig zu sein und kein Geld für Miete „aus dem Fenster zu werfen“. So wird der Erwerb eines Eigenheims auch in Der reichste Mann von Babylon als wichtiges Geldprinzip präsentiert.

Ist Wohneigentum immer die beste Option?

Wie Gerd Kommer in Kaufen oder Mieten (der Link führt zur Buchbesprechung) argumentiert, handelt es sich beim Erwerb oder beim Bau eines Eigenheims vielmehr um eine „Lifestyle-Entscheidung“ als um eine rational begründbare. Viele der weitläufig bekannten (vermeintlichen) Vorteile des Eigenheims sind nämlich rational betrachtet nichts weiter als Mythen.

Anleger sollten daher die Vorteile und Nachteile eines Immobilienkaufs zur Eigennutzung besonders gut abwägen und insbesondere vor dem Hintergrund der persönlichen Situation und den persönlichen Zielen eine Entscheidung treffen. Ob Kaufen oder Mieten die bessere Option ist, lässt sich nicht pauschal beantworten. Das erwähnte Buch von Gerd Kommer kann jedoch eine ausgezeichnete Entscheidungshilfe sein.

Es ist übrigens sehr löblich, dass in der deutschen Ausgabe von Der Reichste Mann von Babylon vom Verlag explizit angemerkt wird, dass der Kauf eines Eigenheims gut überlegt sein sollte und ein Eigenheim durchaus mehr Geld kosten kann, als es einbringt oder an Mietkosten einspart.

„Kaufen ist stets rentabler als mieten.“ Dieser Mythos wird seit jeher von Banken, Vermögensberatern, Bausparkassen und der Immobilienbranche verbreitet. Mit der Zeit hat er sich über Generationen zu einem Dogma verfestigt, das kaum noch hinterfragt wird. Gerd Kommer zeigt in der Neuauflage seines Buchs Kaufen oder Mieten? erneut, dass dieses Dogma vor allem durch eines gekennzeichnet ist – mangelnden Realitätsbezug. Per se lässt sich keine der beiden Optionen – Kaufen oder Mieten – als rentabler bezeichnen. Dazu bedarf es der Klärung einiger wesentlichen Fragen, die Gerd Kommer bis ins Detail und in gewohnt wissenschaftlicher Manier erläutert.

6. Sichere deine Zukunft ab

„Trefft rechtzeitig Vorsorge für die Bedürfnisse im Alter und für den Schutz eurer Familie.“

Es ist wichtig, an die Altersvorsorge zu denken. Neben dem langfristigen Investieren in Aktien und ETFs können auch die Rücklagenbildung für unvorhergesehene Ereignisse oder eine Berufsunfähigkeitsversicherung mögliche Optionen darstellen.

Warum ist Altersvorsorge wichtig?

Die gesetzliche Rente wird für die meisten Arbeitnehmerhaushalte ab den Geburtsjahrgängen um etwa 1960 mit hoher Wahrscheinlichkeit nicht ausreichen, um den Lebensstandard zu halten, den sie unmittelbar vor Eintritt in den Ruhestand erreicht haben. Daher ist es wichtig, selbst aktiv zu werden und für das Alter vorzusorgen. Je früher man diesen Umstand anerkennt, umso einfacher gelingt der Vermögensaufbau für später.

7. Verbessere deine Verdienstmöglichkeiten

„So besteht also die siebte und letzte Methode, eine leere Geldbörse zu füllen, darin, eure eigenen Fähigkeiten zu entwickeln, zu lernen, klüger und geschickter zu werden und Achtung vor euch selbst zu entwickeln, um eure wohlabgewogenen Wünsche zu verwirklichen.“

Viele Privatanleger konzentrieren sich bei der Vermögensbildung zu sehr auf die Kapitalanlage in Assets wie Aktien oder ETFs. Dabei ist die rentabelste aller Assetklassen Humankapital.

In akademisch-ökonomischer Hinsicht ist das Humankapital „Der Barwert (Gegenwartswert) aller Einkommenszahlungen (Gehälter), die eine Einzelperson oder ein Haushalt in der Zukunft erwartungsgemäß beziehen wird“.[1] Das Humankapital sollte als eigenständige Asset-Klasse betrachtet werden. Für Berufstätige bis etwa Mitte 50 wird das Humankapital nämlich im Normalfall der größte Vermögenswert sein. Daher lohnt es sich besonders, in dieses zu investieren.

Bevor man also seine ganze Zeit und Energie in aktive Investmentstrategien steckt, etwa sehr aufwändige Aktienrecherchen und Aktienanalysen unternimmt, sollte man in Erwägung ziehen, eine passive Ausrichtung der Investmentstrategie zu etablieren. So hat man mit einer einfachen Strategie gute Aussichten auf die Renditen des Markts und kann von der weltweiten Wirtschaftsleistung profitieren. Gleichzeitig hat man auch mehr Zeit, um das besonders rentable Humankapital zu erweitern und ein höheres Einkommen zu generieren.

Daher: Investiere in deine Bildung und Weiterbildung, um deine Fähigkeiten und Qualifikationen zu verbessern. Suche nach Möglichkeiten, dein Einkommen durch Nebentätigkeiten oder andere Einkommensquellen zu erhöhen.

Wie kann ich meine Verdienstmöglichkeiten verbessern?

Es gibt verschiedene Möglichkeiten, deine Verdienstmöglichkeiten zu verbessern. Du kannst eine Gehaltserhöhung aushandeln, den Job wechseln, neue Qualifikationen erwerben, eine neue Tätigkeit erlernen, örtlich flexibel sein, ein eigenes Unternehmen gründen usw.

Doch auch hier ist wie bei der Geldanlage Vorsicht geboten. Das Internet ist voll von vermeintlich lukrativen Tätigkeiten und „Geheimnissen“, die verraten, wie man möglichst einfach sehr viel Geld verdienen kann. Meist werden diese vermeintlich gewinnbringenden Informationen erst verraten, wenn man völlig fruchtlose und teure Coachings erwirbt. Es gilt dasselbe wie bei der Geldanlage:

Klingt etwas zu schön, um wahr zu sein, dann ist es das vermutlich auch.

Kann man passives Einkommen generieren?

Viele Privatanleger haben sich der Jagd auf passive Einnahmequellen verschrieben. Natürlich ist es möglich, Einkommen zu generieren, ohne aktiv dafür arbeiten zu müssen. Allerdings ist es wichtig zu verstehen, dass passives Einkommen in der Regel nicht ohne Vorausleistung entsteht. Der Aufbau einer „passiven“ Einkommensquelle erfordert Zeit und Mühe und meist auch kontinuierliche Anstrengung, um die Einkommensquelle zu pflegen oder zu aktualisieren. Statt von passivem Einkommen zu sprechen, ist es daher treffender, von „einkommensschaffenden Vermögenswerten“ zu sprechen.

Abschließende Gedanken zu den 7 Lektionen aus „Der reichste Mann von Babylon“

Die Lehren aus „Der reichste Mann von Babylon“ sind zeitlos und universell. Sie können von jedem angewendet werden, der sein Leben und seine finanzielle Situation verbessern möchte. Das Buch ist leicht verständlich und voller inspirierender Geschichten, die wichtige Anregungen geben können, um finanzielle Ziele zu erreichen.

Dislaimer: Bitte beachte, dass die Informationen in diesem Artikel nicht meinen persönlichen Empfehlungen entsprechen, sondern nur meiner subjektiven Interpretation der Inhalte aus dem Buch. Der Beitrag soll bestenfalls einen Anreiz zur weiteren Vertiefung in die Thematik darstellen. Keinesfalls ist er jedoch als Finanzberatung zu verstehen.

Quellenverzeichnis

[1] https://gerd-kommer.de/glossar/ (online abgerufen am 26.2.2024)

Ähnliche Bücher

Think and Grow Rich*

In seinem Buch Think and Grow Rich erläutert Napoleon Hill, wie Erfolg durch einen klaren Wunsch, unerschütterliches Vertrauen und einen konkreten Aktionsplan erreichbar ist. Indem man diese Elemente kultiviert und negative Gedanken überwindet, kann jeder die Kraft seines Unterbewusstseins nutzen, um seine Ziele zu erreichen.

Rich Dad Poor Dad: Was die Reichen ihren Kindern über Geld beibringen*

In seinem Bestseller Rich Dad Poor Dad erklärt Robert Kiyosaki, warum die Reichen reich und die Armen arm bleiben. Er beschreibt, welche Ratschläge er von seinen beiden „Vätern“ (dem reichen und dem armen Vater) erhalten hat und wie ihm vor allem das Wissen seines reichen Vaters geholfen hat, finanziell frei zu werden und Geld für sich arbeiten zu lassen. Dieses Buch ist der Klassiker und das meist verkaufte Buch von Robert Kiyosaki.

Hat dir der Artikel 7 Lektionen aus „Der reichste Mann von Babylon“ gefallen? Hast du Fragen zu dem Thema? Schreib mich gerne an oder hinterlasse mir einen Kommentar. Folge mir auf Instagram, Facebook, Twitter oder Pinterest und trag dich gerne für meinen Newsletter ein, um keinen Beitrag mehr zu verpassen. Wenn du der Meinung bist, dass dieser Beitrag auch für andere interessant sein könnte, kannst du ihn gerne auch teilen!

Haftungsausschluss: Die Informationen auf dieser Seite wurden nach bestem Wissen und Gewissen recherchiert, spiegeln jedoch lediglich meine persönliche Meinung wider. Sie sind weder als Anlageberatung oder Empfehlung zu verstehen, noch kann ich für deren Richtigkeit, Vollständigkeit und Aktualität garantieren. Beachte bitte, dass Investitionen in entsprechende Anlageprodukte zu hohen Verlusten führen können. Weiteres erfährst du im Disclaimer.

Transparenz: Dieser Artikel enthält meine persönlichen Empfehlungen in Form von Affiliate-Links. Diese sind mit einem (*) gekennzeichnet. Wenn du etwas über diese Links bestellst oder eröffnest, erhalte ich eine kleine Provision. Für dich ändert sich dadurch am Preis nichts. Diese Provisionen helfen mir, die Kosten für das Betreiben dieser Website zu decken. Dafür bin ich dir sehr dankbar.

Weitere Artikel

Das sind die günstigsten ETFs für das Weltportfolio

ETFs und Indexfonds sind sehr günstige und einfache Möglichkeiten, breit gestreut in den weltweiten Aktienmarkt zu investieren. Der Siegeszug der ETFs...

Value-Investing und der Value-Factor

Warum verfasse ich gerade jetzt einen Artikel zum Value-Factor? Nun, der Value-Factor besagt, dass Value-Aktien statistisch attraktivere Renditen erbringen, als...

Einführung in Factor-Investing

Wer sich für passives Investieren, Indexing oder ETFs interessiert, stolpert früher oder später über den Begriff Factor-Investing. Doch was...

Die klare Struktur und die verständliche Erklärung der einzelnen Lektionen machen es leicht, die Ratschläge in den eigenen Alltag zu integrieren. Besonders gefällt mir, wie der Autor moderne Perspektiven und Werkzeuge einbezieht, um die traditionellen Finanzprinzipien an die heutigen Gegebenheiten anzupassen.